நீண்ட காலமாகப் பாரம்பரிய எண்டோவ்மென்ட் மற்றும் பணத்தைத் திரும்பப் பெறும் மணி பேக் திட்டங்கள், முதலீடு செய்வதற்குப் பாதுகாப்பான இடத்தை அளிப்பதால் இந்திய முதலீட்டாளர்களின் நம்பிக்கையினைப் பெற்றுள்ளது.

தொடக்கக் காலத்தில் ஆயுள் காப்பீட்டுத் திட்டம் மக்களால் குறைவாகப் புரிந்து கொள்ளப்பட்டது. மேலும் குறைவாக மதிப்பிடவும் பட்டது. பெரும்பாலும் ஆயுள் காப்பீட்டை சமூகத்தின் தவறான புரிதல் காரணமாக ஆரோக்கியமற்றதாகக் கருதினர்.

பெரும்பாலான முதலீட்டாளர்கள் ப்ரீமியம் தொகையின் மீது வருவாய் முனைமத்தைப் பெற விரும்பியதால் எண்டௌன்மென்ட் நிவாரணத் திட்டங்கள் விரைவிலேயே ஆயுள் காப்பீட்டுத் திட்டங்களை ஒத்ததாக மாறியது.

ஆயுள் காப்பீட்டுத் திட்டத்தின் கருத்தமைப்புக்குப் பின்னால் இந்த இரண்டு பழைய நம்பிக்கைகளும் பகுத்தறிவுக்குக் கேடு விளைவிப்பதாக உள்ளது.

ஆயுள் காப்பீட்டுத் திட்டங்களைப் போன்ற எண்டோவ்மென்ட் திட்டங்கள்

ஆயுள் காப்பீட்டுத் திட்டங்களாகப் பார்க்கப்படும் எண்டோவ்மென்ட் திட்டங்களின் புகழுக்குப் பின்னணியில் இருக்கும் முதன்மையான காரணம், எந்த ஒரு நிதித் திட்டத்தையும் முதலீடாகப் பார்க்கும் மக்களின் மனப்போக்கே ஆகும்.

இருந்தாலும், எண்டௌன்மென்ட் திட்டங்கள் வெறும் சாதாரண எளிமையான ஆயுள் காப்புறுதிகள் மட்டுமல்ல. அவை வங்கி வைப்புத் தொகை அல்லது தொடர் வைப்பு நிதிகளைப் போன்று ஒரு பாதுகாப்பான முதலீட்டுக் கருவியாகும்.

வித்தியாசம்

இதில் உள்ள ஒரே ஒரு வித்தியாசம் என்னவென்றால் உங்கள் பங்களிப்புகள் மற்றும் முதிர்வுத் தொகை மதிப்பீடுகளில் முற்றிலும் வரிவிலக்குப் பெற முடியும். மேலும் எண்டௌன்மென்ட் திட்டங்கள் பணத்தை மிகப் பாதுகாப்பான முதலீட்டுத் திட்டங்களில் முதலீடு செய்கிறது. அப்படியென்றால் திட்டத்தின் முதிர்வு காலத்தின் போது வருவாய் முனைவை நீங்கள் திரும்பப் பெறுவது நிச்சயமானதாகிறது.

எனவே ஆயுள் காப்பீட்டுத் திட்டம் என்றால் என்ன?

ஆயுள் காப்பீட்டுத் திட்டமானது, துரதிருஷ்டவசமாக உங்கள் குடும்பத்தில் முக்கியமாகச் சம்பாதிக்கும் முதன்மை குடும்பத் தலைவர் இறக்க நேரிட்டால், உங்கள் குடும்பத்தின் நிதி நிலைமையைப் பராமரித்துப் போதுமான உணவை வழங்க ஏற்படுத்தப்பட்டுள்ளது. மேலும் இதைப் பற்றித் தெளிவாகத் தெரிந்து கொள்ளப் பின்வரும் உதாரணத்தைப் பார்க்கலாம் வாருங்கள்.

எடுத்துக்காட்டு

சுதிர் சௌத்ரி என்ற 32 வயதுடைய நபர் ஒரு பெரிய நிறுவனத்தில் நிர்வாக அதிகாரியாகவும், அவரது மனைவி அம்ரிதா கல்வித் துறையிலும் பணிபுரிகிறார்கள். அவர்கள் இருவரும் முறையே வருடத்திற்கு ரூ. 10 இலட்சம் மற்றும் ரூ. 6 இலட்சத்தை அவர்களது குடும்பத்தின் வருங்காலச் சேமிப்பிற்காகப் பங்களிக்கிறார்கள். இந்த வருமானத்திற்கு அப்பாற்பட்டு அவர்கள் ஆண்டுதோறும் வீட்டுச் செலவுகளுடன் அவர்களது குழந்தைகளின் பள்ளிக் கட்டணத்திற்கும் சேர்த்து சுமார் 9 இலட்சத்தைச் செலவழிக்கிறார்கள்.

மீதமுள்ள தொகை (சுமார் 7 இலட்சம்) குடும்பத்தின் வருங்காலத் தேவைகளுடன் சுதிர் மற்றும் அம்ரிதாவின் ஓய்வு காலத் தேவைகளுக்காகவும் சேர்த்து முதலீடு செய்யப்பட்டுள்ளது. சுதிருடைய சொந்த செலவுகள் வருடத்திற்குத் தோராயமாக ரூ. 2 இலட்சம் என்று கருதுவோம்.

இப்போது சுதிர் உயிருடன் இல்லையென்றால், அவரது குடும்பத்திற்கான அனைத்து வீட்டுச் செலவுகளையும் மற்றும் குழந்தைகளையும் அம்ரிதா கவனித்துக் கொள்ள வேண்டி வந்தால் என்னவாகும் என்று கற்பனை செய்து பாருங்கள்.

பின்வரும் இரண்டு விஷயங்கள் நடக்கும்:

1. குடும்பத்தின் வருங்காலத்தை நோக்கிய ஒட்டுமொத்தச் சேமிப்பிற்கான பங்களிப்பு நிறுத்தப்படும்.

2. செலவுகளைச் சமாளிக்க அம்ரிதா வாழ்க்கை முறையில் பல விஷயங்களை நிறுத்த வேண்டியிருக்கும்.

இந்த இரண்டு காட்சிகளும் குடும்பத்தின் நீண்ட கால நலனைப் பாதிக்கும்.

குடும்பத்திற்கான கூடுதல் வருமான வாய்ப்பு

ஆயுள் காப்பீட்டுத் திட்டம் குடும்பத்திற்கான கூடுதல் வருமான வாய்ப்பை வழங்குவதன் மூலம் இந்த இடைவெளியை இணைக்கும் என்று எதிர்பார்க்கப்படுகிறது. இந்த வருமானமானது முழுமையாக இல்லாவிட்டாலும் கூடப் பணப்பற்றாக்குறையை மிகப்பெரிய அளவு வரையிலும் சமன்படுத்திக் குடும்பத்தின் நிதி நிலைமையைச் சமாளிக்க உதவுகிறது. குடும்பத்தினரின் நீண்ட காலக் குறிக்கோள்களை எதிர்கொள்கிறது. மேலும் சுதிர் அவர்களுடன் இறுதி வரை இருந்திருந்தால் கிடைக்கக்கூடிய நிதி சார்ந்த சுதந்திரத்தை அடையச் செய்கிறது.

எவ்வளவு ஆயுள் காப்பீடு போதுமானது?

எந்த ஒரு ஆயுள் காப்புறுதித் திட்டத்திலும் இது ஒரு மிகப் பெரிய கேள்வியாக இருக்கிறது. ஆயுள் காப்புறுதியின் தொகையை இந்தக் கேள்விக்கான பதிலாகக் கருத வேண்டும்.

உங்கள் குடும்பத்தின் வீட்டுச் செலவுகள் மற்றும் வருங்காலத் திட்டங்களைக் கவனித்துக் கொள்ளும் வருமானத்தை உருவாக்க எவ்வளவு பணத்தை நீங்கள் ஒரு பாதுகாப்பான முதலீட்டுத் திட்டத்தில் செலுத்த வேண்டும்?

இதற்கான பதிலைப் பெறுவது அவ்வளவு எளிதானதாக இல்லை. ஆனால் நீங்கள் இந்த எளிமையான பதிப்பை கருத்தில் கொள்ளலாம்.

தேவையைப் பொருத்து முதலீடு

ஒரு 30 வயதுடைய நபரின் குடும்பத்திற்கு ஒரு மாதத்திற்கு ரூ. 50,000 செலவழிக்கப்பட்டால் அவர்களுடைய வாழ்க்கை முறையைப் பராமரிக்கவும் மற்றும் வருங்கால இலக்குகளை அடையவும் சுமார் ரூ. 1.5 கோடிகள் தேவைப்படும். அதைப் பொறுத்து உங்கள் காப்பீட்டுத் தேவையை அதிகரித்து அல்லது குறைத்துக் கொள்ளலாம். உதாரணமாக, ஒரு மாதத்திற்கான உங்களது செலவுகள் 1,00,000 மாக இருந்தால் உங்கள் ஆயுள் காப்பீட்டின் காப்புறுதித் தொகை ரூ. 3 கோடி அல்லது அதற்கு மேல் இருக்கும்.

அதற்கு எவ்வளவு செலவாகும்?

ஒரு எண்டௌன்மென்ட் ஆயுள் காப்பீட்டுத் திட்டத்திற்குச் செலுத்தப்படும் முனைமத் தொகையானது ஒரு தூய நீண்ட காலக் காப்பீட்டுத் திட்டம் மற்றும் ஒரு முதலீட்டுக் கூறுகளையும் உள்ளடக்கியது.

எனவே, ரூ. 20 இலட்சத்திற்கான எண்டோவ்மென்ட் திட்டத்தில் சுமார் ரூ. 60,000 ஒரு வருடத்திற்கான முனைமத் தொகையாகும். (ரூ. 1 கோடிக்கு எண்டௌன்மென்ட் திட்டத்தை வாங்குவதாகக் கற்பனை செய்யுங்கள்) இந்தத் திட்டம் உண்மையில் அனைத்துத் திட்டங்களின் கலவையாகும்.

ரூ. 20 இலட்சத்திற்கான தூய நீண்ட காலக் காப்பீட்டுத் திட்டத்திற்கு ஆகும் செலவு வருடத்திற்குச் சுமார் ரூ. 7,000 மற்றும் பாலிசி காலத்தின் முடிவில் ரூ. 20 இலட்சத்தை மொத்தமாகச் சேர்த்து பெற வருடாந்திர வைப்புத் தொகையாக ரூ. 53,000 முதலீட்டு உட்கூறாகச் செலுத்தப்படுகிறது.

விலையுயர்ந்த வணிகம்

இதர வார்த்தைகளில் சொல்வதென்றால், உங்கள் குடும்பத்திற்கான போதுமான ஆயுள் காப்பீட்டையும் கொண்டிருக்கும் எண்டோவ்மென்ட் திட்டம் ஒரு விலையுயர்ந்த வணிகமாகும். மற்றொரு புறம், இதே போன்ற நீண்ட கால வரையறைக் காப்பீடு எளிதாகக் கிடைக்கக் கூடியது. (ரூ. 1 கோடி கால வரையறைக் காப்புக்கு ரூ. 20,000).

அப்படியென்றால் நீங்கள் எண்டௌன்மென்ட் திட்டத்தில் முதலீடு செய்ய வேண்டாம் என்பது இதற்கு அர்த்தமா?

உண்மையில் அப்படியில்லை. எண்டௌன்மென்ட் திட்டங்களில் நீங்கள் தாராளமாக முதலீடு செய்யலாம். ஆனால் இதில் போதுமான ஆயுள் காப்புறுதியும் அடங்கியுள்ளதா என்று உறுதி செய்து கொள்ளவும். இது தூய ஆயுள் காப்பீடு அல்லது நீண்ட கால வரையறை காப்பீட்டுத் திட்டத்தில் மட்டுமே சாத்தியமாகும்.

ஒரு நீண்ட கால வரையறை காப்பீட்டுத் திட்டத்தை வாங்குவது எப்படி?

போதுமான நீண்ட காலக் காப்புறுதியைப் பெறச் சிறந்த மற்றும் மிக எளிய வழி இணையம் ஆகும். உங்கள் ஆயுள் காப்பீட்டிற்கான தேவையை ஒப்பிட்டு, கணக்கிட்டுப் பார்த்து பின்னர் விண்ணப்பத்தைப் பூர்த்திச் செய்யலாம். இவை அனைத்தையும் உங்கள் அலுவலகம் அல்லது வீட்டில் வசதியாக இருந்தபடியே செய்யலாம். ஐசிஐசிஐ ஃபுருடென்சியல் லைஃ போன்ற காப்பீட்டு நிறுவனங்கள் முற்றிலும் காகிதங்களின் பயன்பாடுகளற்ற ஒரு விண்ணப்ப செயல்முறையில் வழங்குகின்றனர். அதை உங்கள் வசதிக்கேற்றாற் போல எந்த நேரத்தில் வேண்டுமானாலும் நிறைத்துக் கொள்ளலாம். நீங்கள் இந்த விண்ணப்பத்தை இணையத்தில் பூர்த்திச் செய்யும் போது 24x7 மணி நேரமும் வாடிக்கையாளர் சேவை உதவியும் கிடைக்கிறது.

More From GoodReturns

ஐடி ஊழியர்களுக்கு அடுத்தடுத்து அடி!! இன்போசிஸ் நிறுவனம் பிறப்பித்த முக்கிய உத்தரவு!!

PF கணக்கு வைத்திருப்பவர்களுக்கு குட் நியூஸ்!! கணக்கு போட்டுட்டாங்க அக்கவுண்ட்டை தேடி வரும் பணம்!!

தங்கம் 'பெரிய மாற்றம்' வரபோகுது, ஆனந்த் ஸ்ரீனிவாசன் சொன்ன அந்த ஒரு விஷயம்! அதிர்ச்சியில் மிடில்கிளாஸ் மக்கள்!

தமிழ்நாட்டில் மதுபானம் விற்கப்போகும் அனிருத்.. பெங்களூர்-க்கு அடுத்து சென்னை தான்..!!

ஒரே ஒரு முறை முதலீடு.. வாழ்நாள் முழுக்க பென்ஷன்! LIC-யின் இந்த திட்டம் ஹிட் தான்!

ஈரான்-ஐ பிடிக்க பணத்தை மலை மலையாய் குவிக்கும் டிரம்ப்.. 24 மணிநேரத்தில் எவ்வளவு செலவானது தெரியுமா..?

இஸ்ரேலுக்கே அல்வா கொடுக்கும் ஈரான்!! இதுவும் ஒரு போர் தந்திரம் தான்!! வீடியோவால் வெளிவந்த உண்மை!!

துபாய் ரியல் எஸ்டேட்: இந்தியர்கள் கதறல்.. இனி என்னவெல்லாம் நடக்குமோ..?

ஆனந்த் ஸ்ரீனிவாசன் கொடுத்த சூப்பர் ஐடியா.. தங்கம் விலையை விடுங்க.. வெள்ளி வாங்க இதுதான் சரியான வழி..!!

ஹார்முஸ் ஜலசந்தியில் சிக்கி இருக்கும் 700 எண்ணெய் கப்பல்கள்:ஒரு இன்ச் நகர்ந்தா கூட சோலி முடிஞ்சிடும்

சவுதி அரேபியாவில் இருக்கும் இந்தியர்களே உஷார்.. இந்திய தூதரகத்தின் முக்கிய அறிவிப்பு வெளியானது..! #NRI

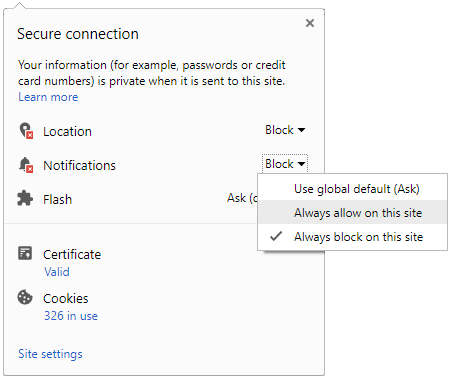

Click it and Unblock the Notifications

Click it and Unblock the Notifications