நாம் சம்பாதிக்கும் பணத்தில் அரசுக்கு வரி செலுத்தாமல் அல்லது மிகக் குறைந்த அளவில் எவ்வாறு வரி செலுத்துவது என்பதைப் பற்றிச் சிந்தித்துக் கொண்டிருப்போம்.

இதைப் பற்றி நினைக்கையில் நம் கண் முன் வருவது வருமான வரிச் சட்டம் 80சி பிரிவின் கீழ் கிடைக்கும் ரூ 1.5 லட்ச வரி விலக்கு மட்டுமே. இந்தப் பிரிவைத் தவிர்த்து வருமன வரியை மிச்சப்படுத்தும் ஏராளமான பிரிவுகள் உள்ளன. என்ன இத்தகைய பிரிவுகளைப் பற்றிய விழிப்புணர்வு மக்களிடம் சிறிது குறைவாகக் காணப்படுகின்றது.

இத்தகைய பிரிவுகளைப் பற்றித் தெரியாமல் நாம் சட்டத்திற்கு உட்பட்டு நமக்குக் கிடைக்கும் பல்வேறு வரிச் சலுகைகளை இழந்து விடுகின்றோம். நமக்கு நியாயமாகக் கிடைக்க வேண்டிய பல்வேறு வரிச் சலுகைகளை எவ்வாறு பெறுவது? வருமான வரிச் சட்டம் தெரிவித்துள்ள பல்வேறு வரிச் சலுகைகள் என்னென்ன? அதன் மூலம் கிடைக்கக்கூடிய பணப்பலன்கள் எவ்வளவு? இதைப் பற்றித் தெரிந்து கொள்ள இந்தக் கட்டுரையைத் தொடர்ந்து படியுங்கள்.

1. சுய தொழில் செய்வோர் செலுத்திய வாடைக்கான வரி விலக்கு

1961 ஆம் ஆண்டு வருமான வரிச் சட்டத்தின் 80GG பிரிவின் கீழ், ஒரு தனிநபர் தனது சொந்த உபயோகத்திற்குப் பயன்படுத்தும் வீட்டிற்குச் செலுத்திய வாடகைக்கு, வருமான வரியில் இருந்து விலக்கு அளிக்கப்பட்டுள்ளது. அவர் பின் வருபவனவற்றில் எது குறைவோ அந்தத் தொகைக்கு வருமான வரியிலிருந்து விலக்குப் பெறலாம்: அவர் செலுத்திய மொத்த வாடகையில் அவருடைய 10% வருமானத்தைக் கழித்த பின்னர் வருவது, மொத்த வருவாயில் 25%, அல்லது வாடகையாக மாதந்தோறும் ரூ 5000.

எனினும், இந்த வரி விலக்கைப் பெற சில நிபந்தனைகள் உள்ளது. தனிநபர் எதற்காக 10 (13A) பிரிவின் படி வருமான விலக்கு கோருகின்றாரோ, அதன் மூலம் அவருக்கு எந்த விதமான வருவாயும் வரக்கூடாது. அதாவது நீங்கள் வீட்டு வாடகைக்கு விலக்கு பெறுகின்றீர்கள் எனில், உங்களுக்குப் பிற இடங்களில் உள்ள சொந்தமான வீடுகளில் இருந்து எந்தவிதமான வருவாயும் கிடைக்கக் கூடாது. மேலும் தனிநபர் வேலை நிமித்தமாக வாடகைக்கு வசிக்கும் இடத்தில், அவருக்கோ, அவருடைய மனைவிக்கோ அல்லது அவருடைய மைனர் குழந்தைகளுக்கோ சொந்தமான வீடு இருக்கக் கூடாது. எனக் கிராண்ட் தோர்ன்டன் இந்தியா LLP இன் இயக்குனர் அகில் சந்த்னா தெரிவிக்கின்றார்.

2. உயர்கல்வி கடனுக்கான செலுத்திய வட்டிக்கு வரி விலக்கு

ஒரு தனி நபர் தனக்கோ, தன் மனைவிக்கோ, மகனுக்கோ அல்லது தான் காப்பாளராக உள்ளவரின் படிப்பிற்கு வாங்கிய உயர்கல்வி கடனுக்கு(உயர்நிலைக் கல்விக்குப் பின்னர் மேற்கொள்ளும் படிப்பு) செலுத்திய வட்டிக்கு வருமான வரிச் சட்டம் 80E பிரிவின் படி விலக்குப் பெறலாம். எனினும் இந்த வரிவிலக்கு, கடனை திருப்பிச் செலுத்த தொடங்கிய பின்னர் வரும் முதல் 8 வருடங்களுக்கு மட்டுமே செல்லும்.

3. நன்கொடைகள் மீதான வரி விலக்கு

வழக்கமாக நாம் பணி புரியும் நிறுவனத்திற்கு, முதலீட்டு ஆதாரங்களைக் கொடுத்து வரி விலக்குப் பெறுவதைப் போல், இந்த நன்கொடைகளுக்கான ரசீதுகளைக் கொடுத்து வரி விலக்கு பெற இயலாது என வருமான வரிச் சட்டத்தின் 80G பிரிவு தெரிவிக்கின்றது. எனவே நாம பெரும்பாலும் இந்தப் பிரிவின் கீழ் வரி விலக்கு பெற முயற்சி செய்வதில்லை. எனினும் நாம் வருமான வரிக் கணக்கை சமர்ப்பிக்கும் பொழுது இந்தப் பிரிவின் கீழ் விலக்குப் பெறலாம். இந்த வரி விலக்கு சில நிபந்தனைகளுக்கு உட்பட்டது. நாம் நன்கொடை வழங்கும் நிறுவனத்தைப் பொறுத்து, நாம் வழங்கிய தொகைக்கு 50% அல்லது 100% வரி விலக்கு கிடைக்கும். அதோடு நாம் வழங்கிய நன்கொடை, நம்முடைய மொத்த வருவாயில் 10 % மிகாமல் இருக்க வேண்டியது மிகவும் முக்கியம் என எனச் சந்திரா கூறுகிறார்.

4. மாற்றுத் திறனாளிகளுக்கான வரி விலக்கு

ஊனமுற்றோருக்காக நியமிக்கப்பட்ட ஒரு மருத்துவ அதிகாரியால் சான்றளிக்கப்பட்ட தனிநபர், வருமான வரிச் சட்டத்தின் 80 வது பிரிவின் கீழ், ரூ .75,000 வரை விலக்குப் பெறலாம். ஒரு வேளை அவருக்குக் கடுமையான உடல் பாதிப்பு இருந்தால், அவர் ரூ 1,25, 000 வரை விலக்குப் பெறலாம். இந்தத் தொகை நிரந்தரமானது. தனிநபர் மேற்கொண்ட செலவினங்களுக்கும் அவர் பெறக் கூடிய வரி விலக்கிற்கும் எந்த விதமான தொடர்பும் இல்லை என்பதை நாம் நினைவில் கொள்ள வேண்டும்.

5. குழந்தைகளின் கல்விக் கட்டணம் மீதாதன வரி விலக்கு

குழந்தைகளின் கல்விக் கட்டணத்தைச் செலுத்துவது ஒரு பெற்றோரின் மிக முக்கியமான கடமை ஆகும். மற்றும் இது ஒரு கட்டாயச் செலவாகும். இந்தச் செலவிற்கு வரி விலக்கு உள்ளது என்பது மிகச் சிலருக்கு மட்டுமே தெரியும். பள்ளி, கல்லூரி அல்லது பல்கலைக் கழகங்களில் படிக்கும் உங்கள் குழந்தைகளின் கல்விக்காகச் செலுத்திய கட்டணத்திற்கு வருமான வரிச் சட்டம் 80C பிரிவின் விலக்கு பெற முடியும்.

6. குறிப்பிட்ட நோய்களுக்கான சிகிச்சையின் மீதான செலவுகளுக்கான வரி விலக்கு

புற்றுநோய், எய்ட்ஸ் போன்ற பல நோய்களுக்கான சிகிச்சைகளுக்கு நிறையப் பணம் தேவைப்படுகிறது. இது அந்தச் சிகிச்சை மேற்கொள்ளும் தனிநபருக்கு நிதிச் சுமைகளை ஏற்படுத்துகின்றது. ஏற்கனவே நோயின் பிடியில் சிக்கியுள்ளவருக்கு இந்த நிதிச் சுமை வேறு விழுகின்றது. இந்தச் சிக்கலை மனதில் வைத்து, வருமான வரிச் சட்டம் 80DDB பிரிவின் கீழ் வரி விலக்கு அளிக்கப்படுகின்றது. "இந்தப் பிரிவின் கீழ் வரி விலக்கு பெறக் கூடிய நோய்களின் விபரங்கள் வருமான வரிச் சட்டம் 11DD பிரிவின் கீழ் குறிப்பிடப்படுகின்றன. 80DDB பிரிவின்படி, ஒரு வரி செலுத்தும் நபர் ஒரு நிதியாண்டில் அதிகப் பட்சமாக ரூ 40000 வரை விலக்குப் பெறலாம். அதுவே அவர் மூத்த குடிமகனாக இருந்தால் ரூ 60000 க்கு வரி விலக்கு பெற முடியும். மிகவும் மூத்த குடிமகனுக்கு ரூ 80000 வரை விலக்கு கிடைக்கும் "என்கிறார் எச் & ஆர் பிளாக் இந்தியாவின் வரி ஆராய்ச்சி தலைவரான சேதன் சண்டக்.

7. சேமிப்பு கணக்கிலிருந்து பெறப்பட்ட வட்டிக்கான வரி விலக்கு

நாம் அனைவருக்கும் வங்கிகளில் ஒன்று அல்லது அதற்கு மேற்பட்ட சேமிப்பு கணக்குக் கட்டாயம் இருக்கும். இந்தக் கணக்கில் நாம் பராமரிக்கும் பணத்திற்கு வட்டி கிடைக்கின்றது. இதில் குறிப்பிடத்தக்க அம்சம் என்னெவெனில், சேமிப்பு கணக்கின் மூலம் கிடைக்கும் வட்டிக்கும் வருமான வரிச் சட்டத்தில் விலக்கு அளிக்கப்படுகின்றது. இந்தப் பிரிவைப் பற்றிப் பலருக்கும் தெரிவதில்லை. வருமான வரிச் சட்டத்தின் 80TTA பிரிவின் சேமிப்புக் கணக்கு வட்டிக்கு ரூ. 10,000 வரை விலக்கு பெற முடியும்.

8. வீடு வாங்குவதற்குப் பெறப்பட்ட தனிநபர் கடனுக்குச் செலுத்திய வட்டியின் மீதான வரி விலக்கு

வீட்டு கடனுக்குச் செலுத்திய வட்டிக்கு வரி விலக்கு உண்டு என்பது நாம் அனைவரும் அறிந்ததே. இந்த வரி விலக்கு வருமான வரிச் சட்டம் 24 ம் பிரிவின் கீழ் வருகின்றது. இருப்பினும் இந்தப் பிரிவு பல்வேறு நபர்களால் மிகவும் தவறாகப் புரிந்து கொள்ளப்பட்டுள்ளது. நாம் வாங்கிய கடனில் வீட்டுக் கடன் என்கிற வார்த்தை இருந்தால் மட்டுமே இந்த வரி விலக்கைப் பெற இயலும் எனப் பலர் நினைத்துக் கொண்டுள்ளனர். நாம் இந்தப் பிரிவை மிகச் சரியாகப் புரிந்து கொண்டால், இதன் மூலம் அதிக வரி விலக்கு பெற இயலும். அதாவது வீடு கட்ட வீட்டுக் கடன் மட்டுமல்லாமல் தனி.நபர் கடனாக நாம் வங்கிகள் அல்லது நம்முடைய உறவினர்களுடன் கடன் பெற்றிருப்போம். அவ்வாறு வீடு கட்ட வாங்கிய வீட்டுக்கடன் அல்லாத பிற கடன்களுக்கும் நாம் வரி விலக்கு பெற இயலும். இத்தகைய கடன்களுக்கு நாம் செலுத்திய வட்டிக்கும் நாம் வரி விலக்கு பெற இயலும். எனினும் இந்த விலக்கைப் பெற ஒரு நிபந்தனை உள்ளது. இத்தகைய கடன்களை உபயோகித்து நாம் வீடு வாங்கியிருக்க வேண்டும் அல்லது கட்டி இருக்க வேண்டும். எனத் திருச் சண்டக் தெரிவிக்கின்றார்.

9. வீட்டை அழகுபடுத்த அல்லது புனரமைக்க வாங்கிய கடனுக்குச் செலுத்திய வட்டியின் மீதான வரி விலக்கு

புதிய வீடு வாங்குவதற்கு அல்லது கட்டுவதற்குக் கிடைக்கும் பல்வேறு வரிச் சலுகைகள் (பிரிவு 24, பிரிவு 80EE, மற்றும் பிரிவு 80 சி) பற்றிய விழிப்புணர்வு மக்களிடம் அதிகம் காணப்படுகின்றது. எனினும் வீட்டை அழகுபடுத்த அல்லது புரணமைக்க வாங்கிய கடனுக்குக் கிடைக்கக்கூடிய வரி நன்மைகளைப் பற்றிப் பலருக்கும் தெரிவதில்லை. வருமான வரிச் சட்டம் பிரிவு 24 கீழ், உங்கள் வீட்டை அழகுபடுத்த அல்லது புனரமைக்க வாங்கிய கடனுக்கான வட்டிக்கு ரூ 30,000 வரை வரி விலக்குப் பெறலாம்.

10. மறுமுதலீடு செய்வதன் மூலம் LTCG இல் கிடைக்கும் வரிச் சலுகை

இதைப் பற்றிய விழிப்புணர்வு மிகவும் குறைவாகவே உள்ளது. உங்களுக்கு ஒரு சொத்து உள்ளது என வைத்துக் கொள்ளுங்கள். அந்தச் சொத்தை நீங்கள் விற்கின்றீர்கள் எனில், நீங்கள் நீண்ட கால மூலதன் ஆதய வரி செலுத்த வேண்டும். இப்பொழுது நீங்கள் விற்ற சொத்தின் ஆதாயத்தை வைத்து மற்றொரு சொத்து வாங்குகின்றீர்கள் எனில் உங்களுக்கு வருமான வரிச் சட்டம் பிரிவு 54 மற்றும் பிரிவு 54F ஆகியவற்றின் கீழ் வரி விலக்கு கிடைக்கும். ஒரு வேளை நீங்கள் விற்ற சொத்து வீடு இல்லையெனில், வருமான வரிச் சட்டம் 54F பிரிவின் கீழ் வரி விலக்கு கிடைக்கும் எனத் திருச் சாண்டக் தெரிவிக்கின்றார். இந்த வரி விலக்கைப் பெற நிபந்தனை உள்ளது. நீங்கள் சொத்தை விற்ற ஒரு வருடத்திற்குள் மற்றொரு சொத்து வாங்கியிருக்க வேண்டும்.

More From GoodReturns

ஈரான் தாக்குதல்: இந்தியர்களுக்கு பாதுகாப்பான இடம் தர மறுத்ததா இஸ்ரேல்? வைரலாகும் புகைப்படம்

துபாய் எடுத்த முடிவிலால் இந்தியாவுக்கு புது பிரச்சனை..!!

தங்கம், வெள்ளி: ஆனந்த் ஸ்ரீனிவாசன் எச்சரிக்கை "எஸ்கேப் ஆகிடுங்க".. மீண்டும் அடிபட்டு அழ வேண்டாம்..!

ஈரான் நாட்டின் ராஜதந்திரம்.. கண்ணை மூடிக்கொண்டு செலவு செய்கிறாரா டிரம்ப்..?

வெள்ளியின் அடுத்த ஸ்டாப் ரூ.1.5 லட்சம் தான்! ரூ.5 லட்சம் கணிப்புகள் பொய்த்தது ஏன்? விளக்கம் இதோ!

PF கணக்கு வைத்திருப்பவர்களுக்கு குட் நியூஸ்!! கணக்கு போட்டுட்டாங்க அக்கவுண்ட்டை தேடி வரும் பணம்!!

தமிழ்நாட்டில் மதுபானம் விற்கப்போகும் அனிருத்.. பெங்களூர்-க்கு அடுத்து சென்னை தான்..!!

கத்தார், பஹ்ரைன், UAE, குவைத்தில் குண்டு மழை.. ஈரான் வைத்த டார்கெட்.. அமெரிக்காவுக்கு நெருக்கடி..!

ஈரான்-ஐ பிடிக்க பணத்தை மலை மலையாய் குவிக்கும் டிரம்ப்.. 24 மணிநேரத்தில் எவ்வளவு செலவானது தெரியுமா..?

பாகிஸ்தான் பங்குச்சந்தை மொத்தமாக முடங்கியது.. அப்போ ஆப்கானிஸ்தான் நிலைமை..?

இஸ்ரேலுக்கே அல்வா கொடுக்கும் ஈரான்!! இதுவும் ஒரு போர் தந்திரம் தான்!! வீடியோவால் வெளிவந்த உண்மை!!

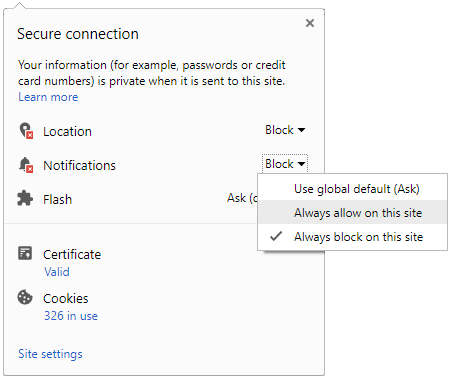

Click it and Unblock the Notifications

Click it and Unblock the Notifications