நாம் ஒடி ஓடி சம்பாதிப்பது நம்முடைய எதிர்காலத்தை மனதில் வைத்துத்தான். சம்பாதிப்பதை விட அதைச் சிக்கனமாகச் செலவு செய்வது நம்முடைய நிதி நிலையை மேம்படுத்த உதவும். செலவு என்று வரும் பொழுது நம்முடைய சொந்தச் செலவாக இருந்தாலும் சரி, அல்லது அரசாங்கத்திற்குக் கட்டும் வரியாக இருந்தாலும் சரி. ஆக மொத்தத்தில் சம்பாதித்த பணத்தை மிகவும் சிக்கனமாகச் செலவு செய்து சேமிப்பை அதிகப்படுத்த வேண்டும். அதை எவ்வாறு செய்வது?

ஒரு சில நேரங்களில் நம்முடைய சேமிப்புப் போதாமல் சில பல அவசரத் தேவைகளுக்குக் கடன் வாங்க வேண்டியிருக்கும். அவ்வாறு நாம் வாங்கும் ஒரு சில கடன்கள்ம், நம்முடைய சேமிப்பை அதிகப்படுத்தக்கூடும். என்ன மிகவும் ஆச்சர்யமாக இருக்கின்றதா? ஆம் சில கடன்கள் நம்முடைய வரி அளவைக் குறைக்கப் பயன்படுகின்றன. அவற்றைப் பற்றிச் சிறிது விரிவாகப் பார்க்கலாமா.

கல்வி கடன்

யாராலும் அழிக்க முடியாத ஒரே சொத்து உங்களுடைய கல்வி மட்டுமே. இன்றைய சூழலில் கல்வி சிறிது செலவு பிடிக்கும் விஷயமாக மாறி விட்டது. எனவே நீங்கள் உங்களுடைய அல்லது உங்களுடைய மனைவி அல்லது குழந்தைகளின் கல்விக்காகக் கல்விக் கடன் பெற்றிருந்தால், அந்தக் கடன் தொகைக்காகச் செலுத்தப்பட்ட வட்டிக்கு 80E பிரிவின் கீழ் வரி விலக்குப் பெறலாம். ஒரு நிதியாண்டில் செலுத்தப்பட்ட மொத்த வட்டித் தொகைக்கு எந்தவிதமான உச்ச வரம்பும் இல்லாமல் இந்தப் பிரிவின் கீழ் வரி விலக்குப் பெற இயலும்.

80C பிரிவின் கீழ் வரி விலக்கு

பள்ளி கல்வி கட்டணத்திற்கு வருமான வரிச் சட்டம் 80C பிரிவின் கீழ் வரி விலக்கு நன்மைகளைப் பெற இயலும். இந்த 80C பிரிவிற்கு வருடந்தோறும் 1.5 இலட்சம் வரையிலான வரி விலக்கு வரம்பு இருக்கின்றது. வரி செலுத்தோவோரின் மொத்த வருவாயில் இந்தக் கட்டணம் கழிக்கப்படும். மொத்த வருவாயில் இந்தத் தொகை கழிக்கப்படுவதால் நாம் செலுத்தும் வரி அளவு கணிசமாகக் குறைகின்றது.

வீட்டுக் கடன்கள்

நாம் அனைவரின் கனவு சொந்த வீடு. அந்த வீட்டை இன்றைய சூழலில் கடன் வாங்காமல் சாத்தியப்படுத்த முடியாது. எனினும் நாம் வீட்டுக் கடனிற்குச் செலுத்தும் அசல் தொகைக்கு வருமான வரிச் சட்டம் 80C பிரிவின் இன் கீழ் வரி விலக்கு அளிக்கப்படுகின்றது. வீடு வாங்கும் பொழுது நீங்கள் செலுத்திய முத்திரைத் தாள் கட்டணம், மற்றும் பதிவு கட்டணம் ஆகிய அனைத்திற்கும் வருமான வரிச் சட்டம் 80C பிரிவின் கீழ் விலக்கு அளிக்கப்படுகின்றது.

வட்டிக்கு வரி விலக்கு

வீட்டுக் கடன்கள் மீதான நீங்கள் செலுத்திய வட்டிக்கும் வருமான வரி விதிப்புப் பிரிவு 24 ன் கீழ் விலக்கு அளிக்கப்படுகின்றது. கடன் வாங்கி வீடு கட்டி அதில் நீங்கள் குடியிருக்கும் பட்சத்தில், அதிகபட்ச வரி விலக்காக ரூ 2 லட்சம் நீங்கள் கட்டிய வட்டியின் மீது உங்களுக்குக் கிடைக்கும்.

முதல் வீடு

முதல் முறையாக வீடு கட்ட கடன் வாங்குபவர்களுக்கு, வீட்டுக் கடன் மீதான வட்டிக்கு ரூ .50,000 வரை 80EE பிரிவின் படி கூடுதல் வரி விலக்கு அளிக்கப்படுகின்றது. இதை அனுபவிக்க உங்களுடைய வீட்டுக் கடன் தொகை ரூ. 35 லட்சத்திற்கும் குறைவாக இருக்க வேண்டும். வீட்டின் மதிப்பு 50 லட்சம் ரூபாய்க்கும் குறைவாக இருக்க வேண்டும்.

நம்முடைய வாழ்வில் கடன்களைத் தவிரச் சுய பாதுகாப்பிற்காகச் சில செலவுகளைச் செய்திடுவோம். அத்தகைய செலவில் ஒன்றுதான் காப்பீடு. நாம் காப்பீடு செய்வதன் மூலம் சில வரி விலக்கைப் பெறலாம். அவற்றைப் பற்றி

மருத்துவக் காப்பீடு பிரீமியம்

மருத்துவக் காப்பீட்டிற்குச் செலுத்திய பிரீமியத் தொகைக்கு வருமான வரிச் சட்டம் 80D பிரிவின் கீழ் விலக்கு அளிக்கப்பட்டிருக்கின்றது. இந்தப் பிரிவின் கீழ் அதிகபட்சமாக ரூ .60,000 வரை விலக்குப் பெறலாம். ஆனால் இதில் பல துணை வரம்புகள் உள்ளன.

25,000 ரூபாய் வரை

ஒரு தனிநபர் அல்லது அவருடைய மனைவி மற்றும் குழந்தைகளுக்கு எடுக்கப்பட்ட மருத்துவக் காப்பீடுக்கு அதிகப் பட்சமாக ரூ 25000 வரை விலக்கு பெற இயலும். அதே நபர் தன்னுடைய பெற்றோரின் மருத்துவக் காப்பீட்டிற்குச் செலுத்திய பிரீமியத்திற்கு ரூ 25000 வரை விலக்குப் பெறலாம். அதுவே பெற்றோர்கள் மூத்த குடி மக்களாக இருந்தால் 30000 வரை விலக்குப் பெற இயலும். ஒவ்வொரு வருடமும் நீங்கள் மேற்கொள்ளும் தடுப்பு மருத்துவப் பரிசோதனைக்கு அதிகபட்சமாக ரூ 5000 வரை விலக்குப் பெற இயலும்.

நாம் இதுவரை செலவு அல்லது முதலீடுகளின் மீதான வரி விலக்கைப் பற்றிப் பார்த்தோம். இறுதியாகச் சேமிப்பின் மீதான வரி விலக்கைப் பற்றித் தெரிந்து கொள்வோம்.

சேமிப்பு கணக்கு மீதான வட்டி

சேமிப்பு கணக்கின் வட்டி வருவாய் மீதான வரிச் சேமிப்பு வருமான வரிச் சட்டம் 80 டி.டி. பிரிவின் கீழ் வருகின்றது. இந்தப் பிரிவின் கீழ் நீங்கள் அதிகபட்சமாக 10,000 வரை விலக்குப் பெற இயலும். இதற்கு அர்த்தம் இந்த வட்டி வருவாய் ரூ 10,000க்கும் விலக்கு என்று கிடையாது. இந்தத் தொகையை உங்களுடைய வருமான வரி தாக்கலின் பொழுது இதர வருவாய்ப் பிரிவில் காட்டி விலக்குப் பெறலாம்.

More From GoodReturns

வெள்ளியின் அடுத்த ஸ்டாப் ரூ.1.5 லட்சம் தான்! ரூ.5 லட்சம் கணிப்புகள் பொய்த்தது ஏன்? விளக்கம் இதோ!

எண்ணெய், எரிவாயு விட பெரிய பிரச்சினை இப்போது உருவாகி வருகிறது.. ஈரான் போரில் புது திருப்பம்..!!

ஈரான் போர்: வேறு வழியில்லாமல்.. கச்சா எண்ணெய் உற்பத்தியை குறைத்த வளைகுடா நாடுகள்..!!

ஐடி ஊழியர்களுக்கு அடுத்தடுத்து அடி!! இன்போசிஸ் நிறுவனம் பிறப்பித்த முக்கிய உத்தரவு!!

ஈரான் போருக்கு நாங்க காரணமில்ல, கச்சா எண்ணெய் கொடுக்க முடியாது: IEA கோரிக்கையை நிராகரித்த இந்தியா!!

துபாய் ரியல் எஸ்டேட்: இந்தியர்கள் கதறல்.. இனி என்னவெல்லாம் நடக்குமோ..?

திடீரென பறிபோன ஐடி வேலை!! அமெரிக்காவிலேயே டீக்கடை போட்டு லாபம் பார்க்கும் ஐஐடி மாணவர்!!

ஒரே ஒரு முறை முதலீடு.. வாழ்நாள் முழுக்க பென்ஷன்! LIC-யின் இந்த திட்டம் ஹிட் தான்!

இஸ்ரேலுக்கே அல்வா கொடுக்கும் ஈரான்!! இதுவும் ஒரு போர் தந்திரம் தான்!! வீடியோவால் வெளிவந்த உண்மை!!

ஆனந்த் ஸ்ரீனிவாசன் கொடுத்த சூப்பர் ஐடியா.. தங்கம் விலையை விடுங்க.. வெள்ளி வாங்க இதுதான் சரியான வழி..!!

துபாயில் உணவு பொருட்களுக்கு தட்டுப்பாடு?: 7 நாட்கள் மட்டுமே தாக்குப்பிடிக்க முடியும் என தகவல்!!

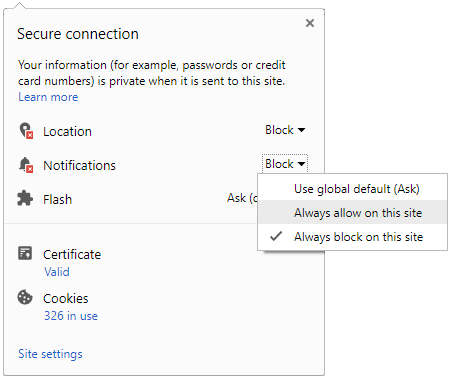

Click it and Unblock the Notifications

Click it and Unblock the Notifications