வருமானம் இருக்கும் போது அங்கே வருமான வரியும் வருமான வரித் தாக்கல்களும் இருக்கும். துரதிர்ஷ்டவசமாக, ஒரு வருமன வரி அறிக்கையை எதிர்க்கொள்ளும் இயற்கையான எதிர்வினை, அது தீங்கற்றதாக இருந்தாலும் கூட பீதி கிளப்பும் விஷயங்களில் ஒன்றாக உள்ளது.

நிச்சயமாக, ஒருமுறை அந்த தொடக்க பயம் குறைந்து விட்டால் நீங்கள் அறிக்கையை மிகக் கவனமாக ஆய்வு செய்ய வேண்டும், ஏனென்றால், அது எப்போதும் கெட்ட செய்தியாகவே இருக்காது என்பதை சொல்லத் தேவையில்லை. அடிக்கடி, வரி செலுத்துவோர் வரிப்பணத்தை திரும்பப் பெறுவதற்காக கூட வருமான வரித் துறையிடமிருந்து அறிவிப்புகளைப் பெறுவர், வழக்கு எதுவாக இருந்தாலும் வருமான வரி துறையிடமிருந்து வரும் அறிவிப்பு மன அழுத்தத்தை தரக் கூடியது.

இந்த அழுத்தத்தை தவிர்க்கும் ஒரு வழி வருமான வரி அறிவிப்புகளைத் தவிர்ப்பதாகும். வெளிப்படையாக, சொல்வதைப் போல இது செய்வதற்கு எளிதானதல்ல. வருமான வரித் தாக்கல் மிக யுக்தியானது, மேலும் எதிர்பாராத சில பிழைகள் ஏற்பட வழிவகுக்கலாம்.

இந்தப் பிழைகள் வருமான வரி துறையிடமிருந்து அறிவிப்புகள் (நோட்டீஸ்) வர வழிவகுக்கலாம் மேலும் அவற்றிற்கு உங்களை பதிலளிக்கச் செய்து உங்கள் வழக்கமான பணிகளுக்கு தடை ஏற்படுத்தலாம் மற்றும் உங்கள் வருமான வரித் தாக்கல்களை மீண்டும் திருத்தியமைக்கவும் நேரிடலாம். இந்த தொல்லைகள் அனைத்தையும் தவிர்க்க உங்களுக்கு உதவுவதற்காக, நீங்கள் தவிர்க்கக்கூடிய பொதுவான வருமான வரி அறிவிப்புகளின் பட்டியலை நாங்கள் தொகுத்துள்ளோம்.

வருமான வரியைத் தாக்கல் செய்ய நினைவுப்படுத்துதல்:

வருமான வரி தாக்கல் செய்ய அனைவரின் கவனத்தைப் பெற்றிருந்த போதிலும், ஏராளமான வரி செலுத்துவோர் தெரிந்தோ தெரியாமலோ தேவையானதைச் செய்ய மறந்து விடுகிறார்கள். நீங்கள் வருமான வரித் தாக்கல் செய்ய வேண்டி இருந்து, தவணைத் தேதிக்குள் செலுத்தத் தவறியிருந்தால் இறுதியில் நீங்கள் வருமான வரித் துறையின் நோட்டீஸ் பெறுவதில் முடியும். மேலும் தாமதமான வரித் தாக்குதல்களுக்கு ரூ. 5,000 அபராதத் தொகை விதிக்கப்படும். அத்தகைய ஒரு அறிவிப்பை பெறுவதைத் தவிர்க்க நிதியாண்டு 2016-17 ஜுலை 31 ஆம் தேதிக்குள் வரித்தாக்கல் செய்து விட்டீர்களா என்பதை உறுதி செய்துக் கொள்ளுங்கள்.

வருமான வரித் தாக்கலில் முரண்பாடுகள்:

இது தாக்கல் செய்யப்பட்ட வருமான வரியின் மீது செய்யப்படும் மிகப் பொதுவான ஒரு அறிவிப்பாகும். வரி செலுத்துபவரால் நிரப்பப்பட்ட தகவல்கள் தவறானவையாக இருக்கும் போது இந்த வழக்கு அடிக்கடி ஏற்படுகின்றது. வரிக் கணக்கீடு துல்லியமில்லாமல் இருக்கலாம் அல்லது ஒரு குறிப்பிட்ட கழிவு தவறான பிரிவின் கீழ் தாக்கல் செய்யப்பட்டிருக்கலாம்.

இத்தகைய வழக்குகள் வரித்தாக்கலில் முரண்பாடுகளுக்கு வழிவகுக்கலாம், எனவே, வருமான வரித்துறையிடமிருந்து அறிவிப்பும் வரும். எனவே, வருமான வரித் தாக்கல் செய்யும் போது நீங்கள் அவசரப்படவில்லை என்பதை உறுதி செய்துக் கொள்ளுங்கள். விவரங்களை மிகுந்த கவனத்துடனும் மற்றும் துல்லியமாகவும் நிரப்புங்கள்.

ரொக்கப் பண வைப்பு நிதிகளைப் பற்றி அறிவித்தல்:

ரூ. 500 மற்றும் ரூ. 1000 நோட்டுக்கள் பண மதிப்பிழப்பு செய்யப்பட்டதன் காரணமாக, இந்தியக் குடிமக்கள் அவர்களிடமிருந்த நோட்டுக்களை அவர்களுடைய வங்கிக் கணக்கில் செலுத்த வேண்டியிருந்தது. பண மதிப்பிழப்பு காலத்தில் நீங்கள் செலுத்திய மொத்தத் தொகை ரூ. 2 இலட்சத்திற்கும் அதிகமாக இருந்தால், அத்தகைய பண வைப்புகளைப் பற்றி உங்கள் வருமான வரித் தாக்கலில் குறிப்பிட வேண்டியது அவசியமாகும். நீங்கள் பணம் செலுத்திய வங்கியின் விவரங்கள் வருமான வரித் தாக்கலில் குறிப்பிடப்பட வேண்டும். அவ்வாறு செய்ய தவறினால் வரி அறிவிப்பிற்கு வழி வகுக்கும்.

வெளிநாட்டு சொத்துகளைப் பற்றி அறிவித்தல்:

வெளிநாடுகளில் சொத்துக்களை வைத்திருக்கும் இந்தியக் குடிமக்கள் அவற்றைப் பற்றிய விவரங்களை அவர்களுடைய வருமான வரித் தாக்கலில் தெரிவிக்க வேண்டும். இந்த சொத்துகள் ஒரு வெளிநாட்டு வங்கிக் கணக்கு, ஒரு வெளிநாட்டு நிலத்தில் உள்ள அசையாச் சொத்து அல்லது ஒரு அந்நிய நிறுவனத்திலிருந்து பெறப்படும் நிதி வட்டி ஆகியவற்றை உள்ளடக்கியது. இந்த வெளிநாட்டு சொத்துகளிலிருந்து கிடைக்கும் வருமானம் மற்றும் சொத்தின் தன்மை முதலானவை தெரிவிக்கப்பட வேண்டும். எனவே அவற்றிற்கு வரி அறிவிப்புகள் வராமல் தவிர்க்க நீங்கள் அவ்வாறு தெரியப்படுத்தி இருக்கிறீர்களா என்பதை உறுதிப்படுத்திக் கொள்ளுங்கள்.

டிடிஎஸ் தொகையில் பிழை:

வருமான ஆதாரத்திலிருந்து வரி கழிக்கப்பட்ட பிறகே வழக்கமாக நீங்கள் பணத்தை பெறுவீர்கள். இந்த டிடிஎஸ் தொகையை அரசாங்கத்திற்கு செலுத்தவும் மற்றும் டிடிஎஸ் தொகையை திரும்பப் பெற வரித் தாக்கல் செய்வதற்கும் ஒரு தள்ளுபடி தேவை. ஒருவேளை உங்கள் வரித் தாக்கலில் உள்ள டிடிஎஸ் விவரங்கள் செலுத்தப்பட்ட டிடிஎஸ் தெகையோடு பொருந்தவில்லை என்றால், இறுதியில் நீங்கள் வருமான வரி அறிக்கையை பெறுவதில் சென்று முடியும். இது நிகழவில்லை என்பதை உறுதிப்படுத்திக் கொள்ள, உங்கள் படிவம் 26 ஏஎஸ் ஐ சரிபார்த்து, டிடிஎஸ் பொருத்தமின்மை எதுவும் இல்லையா என்று உறுதி செய்துக் கொள்ளுங்கள்.

சொத்துக்கள் மற்றும் பொறுப்புக்களை வெளிப்படுத்துதல்:

உங்கள் ஆண்டு வருமானம் ரூ. 50 லட்சத்திற்கும் அதிகமாக இருந்தால், உங்கள் வருமான வரித் தாக்கலில் நிதி ஆண்டின் இறுதி வரை உங்களிடமுள்ள சொத்துகள் மற்றும் பொறுப்புகள் குறித்து நீங்கள் தெரிவிக்க வேண்டும். இந்தச் சொத்துக்களில் அசையா சொத்துகள், நகைகள், வாகனங்கள், பங்குகள் மற்றும் பத்திரங்கள், காப்பீட்டுத் திட்டங்கள், கடன்கள் ஆகியவை அடங்கும். இந்த சொத்துக்கள் அட்டவணை ஏஎல் இன் கீழ் அறிவிக்கப்பட வேண்டும். அவ்வாறு செய்யாவிடில் வருமான வரி அறிவிப்பு வருவதற்கு காரணமாக இருக்கலாம்.

வரி செலுத்துவோர் பெறும் ஆறு பொதுவான வருமான வரி அறிவிப்புகள் இவை, ஆனால் வருமான வரியைத் தாக்கல் செய்யும் நேரத்தில் கவனமாக இருப்பதன் மூலம் இவற்றைத் தவிர்க்க முடியும்.

More From GoodReturns

ஈரான் நாட்டின் ராஜதந்திரம்.. கண்ணை மூடிக்கொண்டு செலவு செய்கிறாரா டிரம்ப்..?

வெள்ளியின் அடுத்த ஸ்டாப் ரூ.1.5 லட்சம் தான்! ரூ.5 லட்சம் கணிப்புகள் பொய்த்தது ஏன்? விளக்கம் இதோ!

PF கணக்கு வைத்திருப்பவர்களுக்கு குட் நியூஸ்!! கணக்கு போட்டுட்டாங்க அக்கவுண்ட்டை தேடி வரும் பணம்!!

தமிழ்நாட்டில் மதுபானம் விற்கப்போகும் அனிருத்.. பெங்களூர்-க்கு அடுத்து சென்னை தான்..!!

ஐடி ஊழியர்களுக்கு அடுத்தடுத்து அடி!! இன்போசிஸ் நிறுவனம் பிறப்பித்த முக்கிய உத்தரவு!!

தங்கம் 'பெரிய மாற்றம்' வரபோகுது, ஆனந்த் ஸ்ரீனிவாசன் சொன்ன அந்த ஒரு விஷயம்! அதிர்ச்சியில் மிடில்கிளாஸ் மக்கள்!

ஈரான்-ஐ பிடிக்க பணத்தை மலை மலையாய் குவிக்கும் டிரம்ப்.. 24 மணிநேரத்தில் எவ்வளவு செலவானது தெரியுமா..?

ஒரே ஒரு முறை முதலீடு.. வாழ்நாள் முழுக்க பென்ஷன்! LIC-யின் இந்த திட்டம் ஹிட் தான்!

இஸ்ரேலுக்கே அல்வா கொடுக்கும் ஈரான்!! இதுவும் ஒரு போர் தந்திரம் தான்!! வீடியோவால் வெளிவந்த உண்மை!!

அடுத்த பிரச்சனை.. கத்தார் LNG உற்பத்தி முழுமையாக நிறுத்தம்.. ஸ்தம்பிக்கப்போகும் உலக நாடுகள்..!!

சென்செக்ஸ் 6,000 புள்ளிகள் சரிவிலிருந்து மீண்டது.. இந்திய சந்தைக்கு ‘டபுள் ஷாக்’..!!

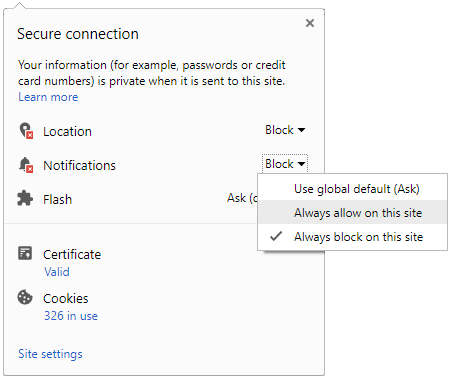

Click it and Unblock the Notifications

Click it and Unblock the Notifications